Ziele und Aufgaben

Richtige und wichtige Lehre aus der Finanzkrise

Die Finanzkrise 2008/2009 hat gezeigt, dass eine auf Solvenz und Stabilität von einzelnen Finanzmarktteilnehmern ausgerichtete (mikroprudenzielle) Aufsicht sowie eine auf die Preisstabilität fokussierte Geldpolitik, alleine keine Gewähr für die Stabilität des Finanzsystems bieten. Die Ursachen dafür sind vielfältig und umfassen unter anderem:

- Die stärkere Vernetzung zwischen den Finanzinstitutionen hat das Ansteckungspotential deutlich angehoben und die Ansteckungsgeschwindigkeit erhöht.

- Die Auswirkungen des inhärent prozyklischen Verhaltens der Banken auf die Stabilität des Finanzsystems wurden deutlich unterschätzt.

- Die negativen Anreizeffekte, die sich aus dem „Too-big-to-fail“, der impliziten Staatsgarantie sowie aus der steuerlichen Bevorzugung von Fremdkapital ergeben, wirken auf alle Institute.

Die neu eingeführte makroprudenzielle Aufsicht, d.h. die Aufsicht über das Finanzsystem im Ganzen, schließt die Lücke zwischen mikroprudenzieller Aufsicht und Geldpolitik.

Ziele

Das Ziel der makroprudenziellen Aufsicht ist die Wahrung der Finanzmarktstabilität.

Die Ziele des Finanzmarktstabilitätsgremiums sind in § 13 Abs 1 Finanzmarktaufsichtsbehördengesetz (FMABG) formuliert:

- Stärkung der Finanzmarktstabilität,

- Minderung von Systemgefährdung und

- Reduzierung des systemischen und prozyklisch wirkenden Risikos

Diese abstrakten Ziele wurden vom Europäischen Ausschuss für Systemrisiken (ESRB) in fünf Zwischenziele untergliedert, um die Operationalisierbarkeit zu erhöhen:

- Verhinderung von exzessivem Kreditwachstum und Leverage

- Vorbeugung von exzessiver Fristeninkongruenz und Liquiditätsstörungen

- Begrenzung von Konzentrationsrisiken im Finanzsystem

- Erhöhung der Widerstandsfähigkeit von Infrastrukturen

- Korrektur von Fehlanreizen und Moral Hazard

Seit 1. Jänner 2014 stehen für den Bankenbereich sowohl im österreichischen als auch im europäischen Rechtsrahmen Instrumente zur Erreichung dieser sehr anspruchsvollen Ziele zur Verfügung.

Aufgaben

Der Ansatz der makroprudenziellen Aufsicht stellt eine große Herausforderung dar, da Maßnahmen präventiv ergriffen werden müssen. Die Aufsicht handelt auf Basis vorausschauender Risikoidentifikation, während sich das Wirtschaftswachstum noch in einer (nicht nachhaltigen) Boomphase befindet und sich systemischer Risiken aufbauen – bspw. über eine nicht-nachhaltige Kreditvergabe, über einen Anstieg der Vernetzungen oder über nicht-nachhaltige Preisanstiege in bestimmen Vermögensklassen (Immobilien, Anleihen, Aktien, Rohstoffe).

Die konkreten Aufgaben des Finanzmarktstabilitätsgremiums sind in § 13 Abs 3 FMABG festgehalten:

- die Erörterung der für die Finanzmarktstabilität maßgeblichen Sachverhalte,

- die Förderung der Zusammenarbeit und des Meinungsaustausches der im Ausschuss vertretenen Institutionen in Normal- und Krisenzeiten,

- gutachterliche Äußerungen, Empfehlungen und Aufforderungen im Zusammenhang mit der Bestandsgefährdung von Instituten und einer daraus resultierenden Systemgefährdung,

- die Abgabe von Hinweisen auf Risiken, die eine nachteilige Wirkung auf die Finanzmarktstabilität haben,

- Empfehlungen an die FMA zur Abwendung von Gefahren für die Finanzmarktstabilität,

- die Beratung über den Umgang mit Warnungen und Empfehlungen des Europäischen Ausschusses für Systemrisiken (ESRB),

- eine jährliche Berichterstattung an den Nationalrat.

Kosten und Nutzen der makroprudenziellen Aufsicht

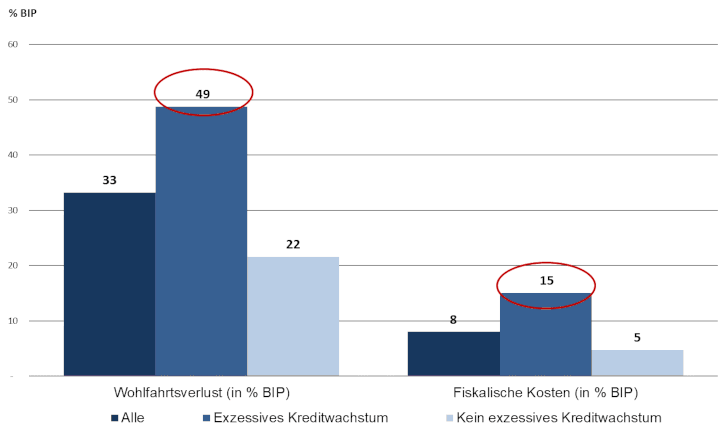

Eine wirksame makroprudenzielle Aufsicht führt zwar zu kurzfristig höheren Kosten in Form des eingebremsten Wirtschaftswachstums, der Nutzen durch das Nichteintreten bzw. durch die geringeren Auswirkungen einer Krise sollte diese Kosten langfristig aber übertreffen. Diesen Nachweis zu erbringen, obliegt der makroprudenziellen Aufsicht, was eine beträchtliche methodische Herausforderung darstellt. Die nachfolgende Grafik illustriert die Kosten von Finanzkrisen in der Vergangenheit, die durch eine wirksame makroprudenzielle Aufsicht reduziert werden sollen.

Quelle: IMF Global Banking Crises Data Base Update, eigene Berechnungen. Sample: EWR-Staaten 1977-2008, n=34

Diese Innovation in der Aufsicht bedarf einer Reihe neuer Aufsichtsinstrumente, um systemische Risiken treffsicher und flexibel adressieren zu können. Mittels eines umfangreichen Instrumentariums soll nun zentralen Fehlentwicklungen im Finanzsystem entgegengewirkt werden: etwa durch den antizyklischen Kapitalpuffer im Fall von exzessivem Kreditwachstum, einer strengeren Kapitalunterlegung von Risiken in bestimmten Sektoren der Wirtschaft (beispielsweise bei Überhitzung des Immobiliensektors), besonderen Liquiditätsanforderungen oder zusätzlichen Offenlegungspflichten zur Erhöhung der Markttransparenz. Solche verschärften makroprudenziellen Anforderungen sollen nach den Grundsätzen von Proportionalität und Effizienz passgenau für das jeweilige Risiko, für die betroffenen Institute und zeitlich begrenzt eingesetzt werden.